لقد أدى النمو في التطور العالمي إلى ازدياد متقطع النظير في قيمة أخطار الممتلكات وفي استحداث أخطار جديدة لم تكن معروفة من قبل، وسوق التأمين في جمهورية مصر العربية وفى السعودية وفى الوطن العربى مثله مثل أى سوق عالمي حاولت فيه شركات التأمين ملاحقة التطور السريع الذي حدث في النشاط الصناعي والعمراني بإصدار وثائق التأمين الهندسي وعلى الأخص تأمين جميع أخطار المقاولين وتأمين عطل الماكينات وتأمين فقد الأرباح الناتج من عطل الآلات … الخ من التأمينات التي تغطي الخسائر الغير مباشرة والتي تواجه المنشآت التجارية أو الصناعية مثل تأمين التوقف عن العمل وتأمين المصروفات الإضافية وتأمين الإيجار والقيمة الايجارية وكذلك فرق الإيجار المحسوب…الخ.

تعريف التأمين

التأمين هو نظام يهدف إلى تخفيض الخطر الذى يواجه الفرد أو المنشأة وفيه يحصل المؤمن له على تعهد لصالحه أو لصالح الغير من الطرف الآخر وهو المؤمن والذي يدفع بمقتضاه مبلغ معين عند تحقق الخطر وذلك نظير سداد قسط التأمين على أن يقوم المؤمن بتجميع الأخطار المشابهة والتنبؤ بقيمة الالتزامات المالية المترتبة على تحققهاً.

مقالة ذات صلة: التأمين – تعريف التأمين و نشأة التأمين وأنواعه وأهميته

تعريف التأمينات الهندسية

التأمينات الهندسية هي مجموعة من تأمينات الممتلكات والمسئولية المدنية التي تهدف إلى حماية المشروعات الصناعية المختلفة سواء كانت إنشائية أو تحويلية أو استخراجية من الخسائر المادية الناشئة عن الأضرار التي قد تتعرض لها الآلات والمعدات والأجهزة والتركيبات والمباني سواء كان ذلك في مرحلة الإنشاء والتجارب أو في مرحلة التشغيل الفعلي، كما تهدف إلى الحماية من الخسائر المادية الناشئة عن مسئولية المقاولين وأصحاب المشروعات قبل الغير؛ ونظرا للتطور الصناعي والآلي الحديث فقد أدركت صناعة التأمين مدى حاجة المشروعات إلى غطاء يحمي الاقتصاد القومي من أخطار برزت أهميتها مع هذا التطور المتلاحق.

ولهذا تعمل صناعة التأمين جاهدة على توفير معظم الضمانات اللازمة لتغطية تلك المشروعات في جميع مراحلها منذ بدء الإنشاء والتشييد حتى انتهاء مرحلة التجارب ودخول هذه المشروعات دور الإنتاج الفعلي، فضلا عن تغطية مرحلة التشغيل لهذه المشروعات وتتمثل هذه الضمانات في التأمينات الهندسية.

مقالة ذات صلة: ما هو تأمين المسؤولية المدنية؟، وأنواع المسؤولية المدنية

نشأة التأمينات الهندسية

برزت الحاجة بشكل كبير أثناء الثورة الصناعية لحماية الأرواح والأموال من الحوادث الخطيرة والمتكررة التي كانت تحدث في ذلك الوقت بسبب انفجار المراجل البخارية، فتأسست سنة ١٨٥٤ .جمعية مانشستر لمستخدمي المراجل ومهمتها تقوم بإصلاح هذا الوضع من خلال فحص المراجل بشكل مستمر، ومن هنا برزت الحاجة إلى وجود نوع من الحماية التأمينية يرافق أعمال الكشف والفحص التي يقوم بها مهندسو الجمعية؛ وبهذا ظهرت إلى الوجود أول وثيقة تأمين الصناعية.

أنواع وثائق التأمينات الهندسية

تغطى التأمينات الهندسية كافة النواحي الهندسية سواء كانت المعمارية أو المدنية أو الميكانيكية أو الكهربائية. وأهم الأنواع المتداولة للتأمينات الهندسية هي:

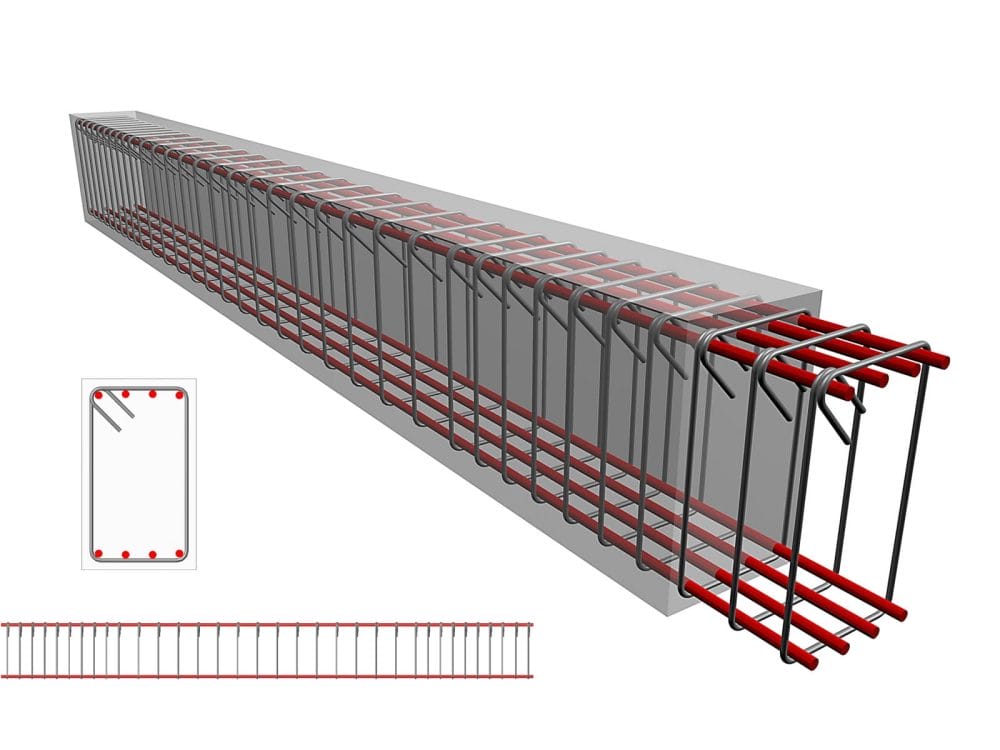

- التأمين على كافة أخطار المقاولين، وهذا النوع من التأمين يتم على كافة أنواع المقاولات الإنشائية ومقاولات المباني واستصلاح الأراضي ومقاولات شق الترع والمصارف.

- التأمين على كافة أخطار التركيب، وهذا النوع من التأمين يتم على كافة أخطار التركيب لمقاولات تركيب الأجهزة الهندسية الكهربائية والميكانيكية والكيميائية.

- التأمين على تعطل الآلات والمعدات وهذا التأمين يتم على الآلات والمعدات خلال مرحلة الإنتاج نتيجة لتحقق الأخطار الفجائية وغير المتوقعة.

- التأمين على المراجل البخارية وأوعية الضغط الأخرى، وهذا التأمين يتم على المراجل البخارية وأوعية الضغط الأخرى نتيجة لتحقق خطر يتسبب في انفجارها أو تعطلها.

- التأمين على فوات الكسب، وهذا التأمين يتم على الآلات والمعدات المشمولة بتأمين تعطل الآلات والمعدات خلال مرحلة الإنتاج والذي أدى إلى تعطل هذه الآلات الذى أدى إلى خسارة وهذه الخسارة يعوضها هذا النوع من التأمين.

- التأمين على تلف السلع الغذائية المحفوظة في غرف التبريد.

- التأمين على الحاسبات و الأجهزة الإلكترونية.

خواص التأمينات الهندسية

تتصف التأمينات الهندسية بصفات تختلف تماما عن تلك التي تتصف بها التأمينات الأخرى، وذلك لأن هذا النوع من التامين من النوع المعقد وغير المتوازن وغير المتجانس، فالغطاء الذي يصدر يكون واسعا جدا من حيث النوعية والحجم والمدة، كما أنه يشمل أخطارا متعددة ذات حجم واسع ولمدد طويلة. ومن أهم خواص هذه التأمينات ما يلي:-

- أن جميع أنواع التأمينات الهندسية هي تأمينات حوادث لذلك لابد أن يكون التلف في جميع الأحوال فجائيا وغير متوقعا.

- أنه لابد من الاستعانة في اكتتاب وتسعير التأمينات الهندسية وكذلك المطالبات، بالخبراء المهندسين في كافة أنواع الشعب الهندسية.

- طبقا لطبيعة الأشياء المغطاة فإن أخطارها ذات طبيعة خاصة.حيث تحتوى أخطارها على بعض الأخطار المعنوية، لذلك فإن جميع أنواع التأمينات الهندسية يفرض مبلغ تحمل (خسارة مهدرة) عند تحقق الأخطار، وقد يكون هذا التحميل مبلغا ثابتا عن كل مطالبة أو نسبة معينة، وهذا المبلغ أو النسبة تحدد طبقا لطبيعة الخطر ودرجة الخطر المعنوي.

التغطية في التأمينات الهندسية

عند التطبيق العملي للتأمينات الهندسية يمكن تقسيمها إلى نوعين رئيسيين من خلال نوع الحماية التي يوفرها وطبيعة المدة التي يستمر فيها.

النوع الأول: يشمل كافة أنواع المقاولات الخاصة بالإنشاء وكذلك مقاولات التركيب أي منذ بداية الإنشاء وحتى تاريخ التسليم النهائي للمشروع؛ وتتميز التغطية في هذا النوع بما يلى:

- تكون مدة التغطية محدودة بفترة تنفيذ المقاولة فقط ولا يمد أو يجدد التأمين بعدها.

- أن القسط غير قابل للتجديد بعد انتهاء تنفيذ المقاولة.

- أن محفظة هذا النوع من التأمين نادرا ما تكون كافية وذلك للتقلبات في دخل الأقساط.

- أن مبالغ التأمين في هذا النوع عادة ما تكون ضخمة جدا و هذا يرجع إلى ضخامة حجم المشروع.

- أن النتائج لهذا النوع من التأمين حتى حينما تكون جيدة فإنها تكون غير متوازنة، فالتوازن يكون على المدى الطويل فقط.

- أن حدة الخطر خلال مدة التأمين غير متجانسة، ففي بعض المشروعات تزداد حدة الخطر كلما تقدم العمل في المقاولة، في حين يكون في بعض المشروعات الأخرى حدة الخطر عالية خلال مرحلة معينة من مراحل بناء المشروع ثم تبدأ بعدها حدة الخطر في الانخفاض.

- يبقى التأمين ساريا بعد إتمام المقاولة ولفترة محدودة تسمى فترة الصيانة هذا في التأمين على كافة أخطار المقاولين، أما في التأمين على كافة أخطار التركيب فتسمى هذه المدة بمدة التجربة.

النوع الثاني: يشمل باقي أنواع التأمين الهندسي، أى بعد التسليم النهائي وخلال فترة التشغيل أى خلال الإنتاج أى أن التغطية تكون خلال مرحلة الإنتاج؛ وتتميز التغطية في هذا النوع بما يلي:

- أن الوثائق في هذا النوع سنوية ويتم تجديدها سنويا أو دوريا.

- أن مدة التغطية في هذا النوع غير محدودة نظريا في المدى الطويل فالوثائق تجدد سنويا لأجل غير مسمى.

- أن الوثائق المنتهية تجدد أو تستبدل بأخرى لنفس الوحدة أو وحدة أخرى حلت محلها.

- أن محفظة هذا النوع من التأمين أكثر توازنا من حيث دخل الأقساط عن النوع الأول.

طبيعة الخسائر في التأمينات الهندسية

يمكن تصنيف الخسائر في التأمينات الهندسية إلى:

أ. الخسائر المادية

ويقصد بها تلك الخسائر التي تصيب المؤمن له في أمواله وممتلكاته في المشروعات الهندسية المختلفة سواء كان ذلك فى تلك المشروعات التي تحدث فيها الخسائر أثناء الإنشاء أو أثناء الإنتاج.

ب. الخسائر في الأرباح

ويمكن تقسيم خسائر الأرباح إلى قسمين:

- خسارة الاستثمار: وهي تلك الخسائر الناتجة عن عدم تمكن المؤمن له من استغلال مشروع معين نتيجة عدم الانتهاء منه في الوقت المحدد.

- خسائر الإنتاج: وهي الخسائر الناتجة عن عدم تمكن المؤمن له من الحصول على الطاقة الإنتاجية الكاملة أو عن التوقف الجزئي في المشروع الصناعي أو الهندسي نتيجة للخسارة في أدوات الإنتاج.

ج. الخسائر التي تصيب الشخص الأخر (الغير)

وتتمثل هذه الخسارة في المسئوليات المدنية التي يكون المؤمن له مسئولا عنها قضائيا تجاه الطرف الثالث نتيجة لتنفيذ أعماله سواء كانت تلك الخسارة في الممتلكات أو في الأشخاص.

أسباب الخسائر في التأمينات الهندسية

ترجع أسباب الخسائر في التأمينات الهندسية إلى سببين رئيسيين:

أ. خسائر ناتجة عن عوامل غير موضوعية

وترجع أسباب هذه الخسائر إلى مدى خبرة المقاول في مثل هذا النوع من الأعمال وكذلك مدى اتخاذ المقاول أو صاحب المشروع أساليب الوقادة والمنع اللازمة للعمل.

ب. خسائر ناتجة عن عوامل موضوعية

ويمكن تصنيف هذه الخسائر إلى نوعين:

- عوامل ناتجة عن التدخل البشري: مثل الإهمال و التعمد و الخطأ في طريقة الإنشاء أو تنفيذ العمل و الخطأ في التصميم و الأخطار العرضية مثل زيادة الجهد في التيار الكهربي.

- عوامل ناتجة عن أخطار الطبيعة: وهذه العوامل لا يمكن السيطرة عليها كلياً، إلا أنه من الممكن العمل على الحد من تلك الخسائر. ومن أمثلة هذه الأخطار الأخطار المائية مثل الفيضان والأمطار وأخطار الزلازل وأخطار الأعاصير و أخطار الصواعق.

وسائل تقليل الخسائر في التأمينات الهندسية

إن التأمين وسيلة لا تمنع وقوع الخسائر وإنما تحاول تخفيف الأضرار المترتبة على حدوث الأخطار المؤمن عليها؛ ولذلك يصبح من المهم اتخاذ وسائل كافية للوقاية والمنع لتقليل الخسائر أو الحد منها عند تحققها ومن الوسائل التي تتخذها شركات التأمين للحد من هذه الخسائر ما يلي:

- تقييم الأخطار الرئيسية: هناك أخطار رئيسية في كل مشروع ينبغي الوقوف عليها للعمل على عدم تحققها أو للحد من خسارتها عند تحققها، فلابد من القيام بدراسة تفصيلية لهذه الأخطار وتقديم النصح والمشورة للمؤمن لهم للتقليل من الخسائر عند حدوث الأخطار.

- زيادة القسط: فمن العوامل التي تدفع أصحاب المشروعات إلى اتخاذ وسائل للوقاية والمنع هي زيادة القسط، مما يدفع المؤمن له لتحسين تلك الوسائل ورفع درجة كفاءتها لتقليل القسط.

- زيادة التحمل الإجباري “الخسارة المهدرة”: والغرض من ذلك هو تقليل المطالبات البسيطة لتخفيف الأعباء الإدارية وتحسين خبرة المطالبات في هذا المجال كما أن ارتفاع مبلغ التحمل يدفع المؤمن له إلى اتخاذ وسائل الوقاية والمنع والعمل على تقليل الخطر المعنوي.

- مشاركة المؤمن له في الخسارة: حيث غالبا ما يكون”التحمل” مبلغاً بسيطا إذا ما قيس بمبلغ التأمين ولذلك بعض الوثائق تنص على تحمل المؤمن له نسبة مئوية من الخسارة، مما يدفع المؤمن له إلى اتخاذ وسائل الوقاية والمنع المناسبة.

- تقديم المشورة الهندسية: فغالبا ما تقوم شركات التأمين المتخصصة في التأمينات الهندسية بتقديم المشورة والنصح من الناحية الهندسية للمؤمن لهم للعمل على عدم وقوع الخطر أو الحد من الخسارة عند تحققها.

مقالة ذات صلة: نسبة التحمل في التأمين الشامل والتأمين الطبى مع الأمثلة

أهم أنواع التأمين الهندسي

فيما يلى سنوضح أهم أنواع التأمين الهندسى فى مصر والوطن العربى:-

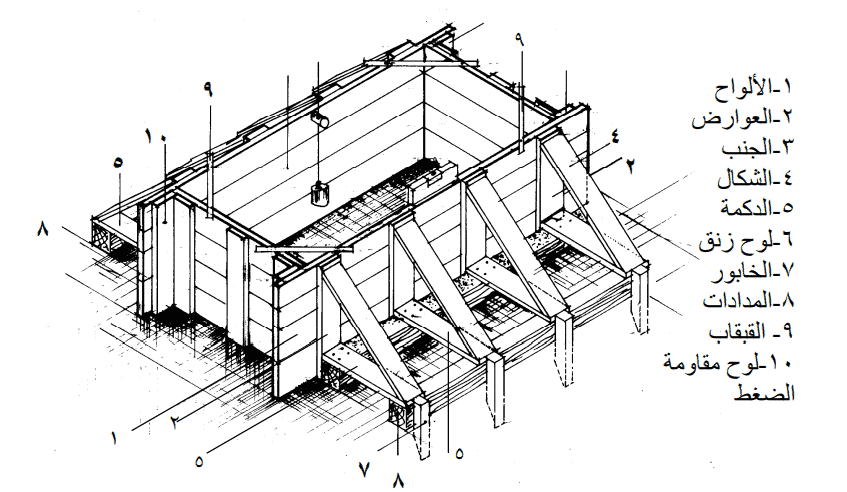

1. التأمين على كافة أخطار المقاولين

يغطي التأمين على كافة أخطار المقاولين كافة الخسائر التي تحدث لمشروعات الهندسة المدنية والمعمارية، فلابد من أن تصدر وثائق مختلفة التغطيات للمقاول لتغطي أخطار الحريق والسرقة والمسئولية المدنية وغيرها ويصدر هذا التأمين ليغطي كافة هذه الأخطار، كما وأن التأمين على كافة أخطار المقاولين لا يحتاج إلى تجديد سنوى وإنما يغطي طوال فترة تنفيذ المقاولة.

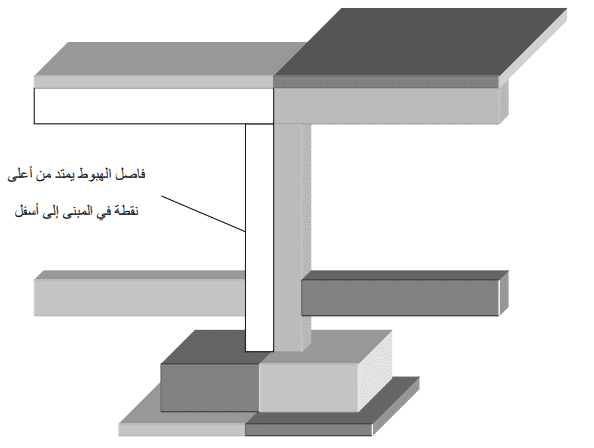

مدة التأمين في التأمين على كافة أخطار المقاولين

تنقسم مدة الغطاء في التأمين على كافة أخطار المقاولين إلى قسمين رئيسيين يختلف غطاء التأمين لهما اختلافا كليا.

- المدة الأولى: فترة الإنشاء وتبدأ منذ ابتداء المقاول في القيام بأعمال المقاولة وحتى حين استلام المقاولة استلاما أولياً. ويكون الغطاء من كافة الأخطار.

- المدة الثانية: فترة الصيانة وتبدأ منذ انتهاء المدة الأولى وتنتهي بقبول صاحب المشروع للعمل بصورة نهائية ويكون الغطاء مقتصراً على الحوادث التي تنتج من أعمال الصيانة.

وللمزيد أنصح بالإطلاع على هذة المقالة المنفصلة بعنوان تأمين جميع أخطار المقاولين – الشروط والتغطية والاستثناءات

2. وثيقة التأمين العشرية

وثيقة التأمين العشرية موجودة فى مصر وتصدر من المجمعة العشرية، والمجمعة العشرية هى تجمع (اتحاد) بين مجموعة من شركات تأمين العاملة في مصر تحت مظلة الاتحاد المصرى للتأمين، وتقوم المجمعة التأمينية بدراسة الرسومات الهندسية الإنشائية والمعمارية وذلك للموافقة على إصدار وثيقة تأمين للمباني المراد إنشائها وتسمى هذة الوثيقة الوثيقة العشرية وهى تختلف عن وثيقة جمبع أخطار المقاولين، ووفقا لأحكام القانون رقم 106 لسنة 1976 فى شأن تنظيم أعمال البناء لا يتم استخراج رخصة مباني الا بعد الحصول على وثيقة تأمين من المجمعة العشرية.

وللمزيد أنصح بالإطلاع على هذة المقالة المنفصلة بعنوان وظيفة المجمعة العشرية وإجراءات استخراج وثيقة التأمين العشرية

وفى السعودية ظهرت وثيقة تأمين جديدة بعنوان تأمين ضمان الإنشاءات وهى تغطي العيوب الخفية للبناء والتي قد تظهر بعد اكتمال الإنشاءات لكل من أعمال (هيكل البناء، عزل المياه، السباكة والكهرباء والأعمال الميكانيكية والتشطيبات الداخلية)، ومدة ضمان البناء هى عشر سنوات وملامح هذة الوثيقة قريبة من وثيقة التأمين العشرية فى مصر مع بعض الإختلافات.

الاختلاف بين وثيقة التأمين الهندسي لجميع أخطار المقاولين وثيقة تأمين المسؤولية العشرية

والكثير من الأشخاص لا يعرف الفرق بين وثيقة تأمين جميع أخطار المقاولين والوثيقة العشرية ولذلك سنلقى الضوء على أوجه الاختلاف بينهما.

| وجه المقارنة | الوثيقة العشرية | وثيقة جميع أخطار المقاولين |

|---|---|---|

| التغطية | تغطي الوثيقة العشرية المسئولية المدنية للمهندسين والمقاولين أي تلك الأضرار التي تلحق بمالك البناء وكذلك التي تلحق بالغير خلال فترة تنفيذ الأعمال والتي لم يحدد القانون لها حد أقصى من السنوات تنتهي خلالها عملية البناء. كذلك تغطي الوثيقة المسئولية المدنية خلال فترة الضمان المنصوص عليها في المادة (٦٥١) من القانون المدني المصري ومدتها عشر سنوات في حالة وقوع حوادث مادية تصيب المالك أو الأضرار المادية أو الجسمانية التي تقع للغير بسبب ما يحدث للبناء من تهدم كلي أو جزئي أو ما يوجد به من عيوب تهدد متانة المبنى وسلامته. | تغطى مسئولية المقاول فقط قبل الغير (دون المالك) فيما يصيبه من أضرار مادية أو جسمانية خلال فترة تنفيذ الأعمال وتنتهى التغطية بانتهاء هذه المدة أو في تاريخ تسليم البناء أيهما يكون أولأ. |

| المسئولية المدنية | تغطي الوثيقة العشرية المسئولية المدنية (مادية كانت أو جسدية) والتي يسأل عنها كلا من المهندس والمقاول. | تصدر بقسميها معا الأول- يغطي الأخطار المادية للأموال المؤمن عليها والثاني- يغطي المسؤولية المدنية المادية والجسدية. |

| وجود تحمل | الوثيقة العشرية لا تنص على وجود أى تحمل. | وثيقة جميع أخطار المقاولين تنص في معظم الحالات على وجود تحمل يقتطع من كل تعويض مهما كان نوع الحادث. |

| سعر التأمين | سعر التأمين في الوثيقة العشرية حدده القانون رقم ١٠٦ لسنة ١٩٧٦ مادة رقم ٨ بمقدار (2 من الألف) من قيمة الأعمال الواردة برخص البناء وبصرف النظر عن موقع البناء أو نوعه أو الظروف المحيطة به وهذا السعر لتغطية فترة الإنشاء + فترة الضمان وقدرها ١٠ سنوات طبقا لنص المادة ١ه٦ من القانون المدني المصرى. | سعر تأمين المسؤولية في وثيقة جميع أخطار المقاولين يختلف من وثيقة إلى أخرى حسب ظروف كل عملية ولتغطية ما يسأل عنه المقاول قانونا عن حوادث تقع للغير خلال فترة التشييد أو التركيب فقط. |

| التعويض | يعوض مالك البناء بقيمة الخسارة التى وقعت له بحد أقصى مبلغ التأمين، ومبلغ التأمين هو قيمة البناء المرخص بانشائه فقط والمدون برخصة البناء. والحد الأقصى لما يدفعه المؤمن بالنسبة للأضرار المادية والجسمانية التي تصيب الغير مبلغ مليون جنيه عن الحادث الواحد على ألا يتعدى مسئولية المؤمن قبل الشخص الواحد عن الأضرار الجسمانية مبلغ مائة ألف جنيه. | التعويض طبقا لما تم الاتفاق عليه بين شركة التأمين والمقاول والمذكور في جدول الوثيقة وبعد خصم مقدار التحمل المتفق عليه من كل تعويض. |

| مبلغ التامين | هو قيمة البناء المرخص بانشائه فقط والمدون برخصة البناء. | هو قيمة عقد المقاولة الذي يشمل قيمة المواد التي يستخدمها المقاول والمقدمة منه أو من المالك وقيمة أجور عماله طوال فترة التشييد بالإضافة إلى القيمة الاستبدالية لمعدات البناء وآلات الإنشاء وتكلفة وإزالة الأنقاض والأتربة. |

| الخطأ في التصميم | تغطى الخطأ في التصميم الذي يقع فيه كل من المهندس أو المقاول لذا يمكن اعتبارها من وثائق المسئولية المهنية كالتي تباع للأطباء والجراحين. | لا تغطى الخطأ في التصميم لأنها في الأصل تغطى ممتلكات المقاول من جميع الأخطار ثم يضاف إليها (وقد لا بضاف) تغطية مسئوليته قبل الغير دون المالك. |

فى النهاية آخر نقطة انت من ستضيفها فى التعليقات، شارك غيرك ولا تقرأ وترحل