القيمة المستقبلية للنقود مع الأمثلة لدفعة واحدة ودفعات متساوية ومُقدمة

القيمة الزمنية للنقود تقوم على الحقيقة الثابتة بأن قيمة الجنيه الذى يتم الحصول عليه الان نزيد عن قيمة الجنيه الذى يتم الحصول عليه فى المستقبل نتيجة للتضخم الذى يوجد فى الاقتصاد فكلما زاد معدل التضخم فى الاقتصاد كلما قلت القيمة المستقبلية للنقود عن القيمة الحالية لها.

وتعد القيمة المستقبلية والقيمة الحالية وجهى عملة واحدة تعتمد علي القيمة الزمنية للنقود (Time Value of Money). وبالرغم من ان استخدام القيمة المستقبلية او القيمة الحالية سوف يؤدى الى اتخاذ نفس القرار لاختيار البديل الاستثماري أو التمويلي المناسب الا ان طرق حساب القيمة المستقبلية تختلف عن طرق حساب القيمة الحالية.

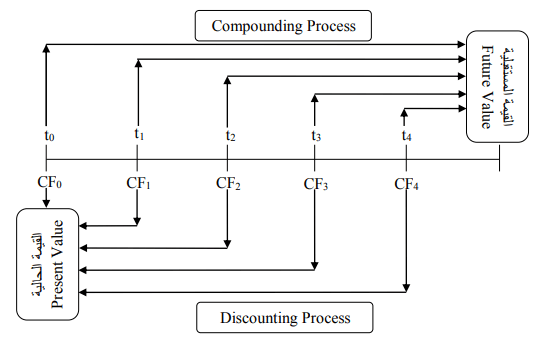

ان حساب القيمة المستقبلية يعتمد على ايجاد القيمة المتراكمة (Compounding Process) فى نهاية مدة زمنية محددة باستخدام معدل فائدة محددة لمبلغ محدد من المال يتم دفعه مرة واحدة فى بداية المدة (Single Amount) او يتم دفعة خلال الفترة الزمنية على دفعات متساوية (Annuity) او دفعات غير متساوية (Mixed Stream of Cash Flow) ويلاحظ ان عند حساب القيمة المستقبلية فإنه يتم استخدام معدلات الفائدة المركبة (Compound Interest Rate) وليس معدلات الفائدة البسيطة (Simple Interest Rate) ، بمعنى انه يتم الحصول على فائدة على اصل المبلغ بالاضافة الى فائدة على الفائدة التى تحققت فى نهاية كل مدة٠

اما فى حالة حساب القيمة الحالية فانه يتم خصم (Discounting Process) كل التدفقات النقدية خلال فترة مستقبلية سواء كانت هذه التدفقات فى شكل دفعة واحدة سوف يتم الحصول علبها فى نهاية المدة او على شكل دفعات متساوية او غير متساوية يتم الحصول عليها المدى الزمنى وذلك باستخدام معدل فائدة محدد وهو ما يعرف بمعدل الخصم او ما يعرف رأس المال وذلك وصولا الى تحديد قيمة هذه التدفقات النقدية المستقبلية الآن فى الوقت الحاضر (وهو ما بعرف بالوقت صفر).

|

| إيجاد القيمة المستقبلية والقيمة الحالية |

وهنا تجدر الاشارة الى انه بالرغم من ان القيمة المستقبلية والقيمة الحالية يعدا وجهى عملة واحدة عند اتخاذ القرارات المالية الا ان المديرين الماليين عادة ما يجب ان يتحذوا قراراتهم الاستثمارية فى ظل القيمة الحالية وليس القيمة المستقبلية لان القيمة الحالية تحت سيطرة المدير المالى بالكامل.

ولقد تناولنا فى مقالات منفصلة أنصح بشدة بالإطلاع عليها لأهميتها الشديدة

القيمة الزمنية للنقود – القيمة الحالية والقيمة المستقبلية

القيمة الحالية للنقود مع الأمثلة لدفعة واحدة ودفعات متساوية ومُقدمة

مفهوم القيمة المستقبلية

عندما نتحدث عن القيمة المستقبلية فإننا نتحدث عن القيمة التى يتم حسابها باستخدام معدل الفائدة المركب، وليس باستخدام معدل فائدة بسيط. بمعنى ان القيمة المستقبلية لاصل المبلغ فى نهاية المدة سوف يتم حسابه عن طريق حساب الفائدة على اصل المبلغ بالاضافة الى الفائدة على الفوائد (الفائدة على فوائد المبلغ) خلال المدة من تاريخ الايداع وحتى نهاية المدة.

وعندما نتحدث عن اصل المبلغ فان اصل المبلغ يشير الى المبلغ الذى يتم دفع الفائدة عليه بصفة سنوية او نصف سنوية لو ربع سنوية او بمعنى اشمل بصفة دورية. فعادة ما تواجه شركات الاعمال بالعديد من المواقف التى يزيد فيها حجم التدفق النقدى الداخل عن حجم التدفق النقدى الخارج مما يؤدى الى وجود فائض نقدى مع وجود العديد من الفرص لاستغلال هذا الفائض فى تمويل اعمال الشركة او سداد المستحقات عليها لدى الدائنون او استثمار هذا الفائض بطريقة او بأخرى لتعظيم العائد على الاستثمار.

لذا تقوم الشركات بالمفاضلة بين البدائل الاستثمارية المختلفة لاختبار البديل الذى يعظم قيمة المنشأة فى السوق وذلك من خلال حساب القيم المستقبلية للبدائل المختلفة.

القيمة المستقبلية لميلغ واحد (Single Amount) باستخدام المعادلات:

يعد حساب القيمة المستقبلية لمبلغ واحد من أبسط تطبيقات القيمة الزمنية للنقود ويعتمد حساب القيمة المستقبلية علي:

-أصل المبلغ

-مدة الاستثمار

– معدل الفائدة وإذا ما كان سوف يتم دفعه بصفة سنوية، نصف أو ربع سنوية، شهرية.

مثال (1):

بفرض ان شركة أسود البيزنس لديها فائض نقدى يقدر ب 10000 جنيه وليس لدى الشركة اى مجال لاستثمار هذا الفائض غير ايداعه فى حساب استثمارى بالبنك بمعدل فائدة 10 % سنويا.

بنهاية السنة الاولى فان قيمة المبلغ سوف تصبح 11000 جنيه، 10000 جنيه اصل المبلغ بالاضافة إلي فوائد = 10000 × 10 % = 1000 جنيه ويمكن حساب القيمة المستقبلية فى نهاية السنة الاولى باستخدام المعادلة كما يلى:

…………1 (FV1 = PV0 * (1+IR

FV1 = 10,000 * (1 + 10%) 1 = 10,000 * 1.1 = 11,000 LE

FV1 ترمز إلي القيمة المستقبلة فى نهاية السنة الاولى.

PV1 ترمز إلي قيمة النقود فى بداية السنة الاولى.

IR ترمز إلي معدل الفائدة.

وبفرض ان الشركة قد وجدت فى نهاية العام الاول انها ليست في حاجة الى هذا المبلغ لمدة سنة اخرى فقررت استثماره بنفس الشروط لسنة أخري فى هذه الحالة فان الشركة سوف تحصل على فائدة عن ال 10000 جنيه اصل المبلغ بالاضافة الى فائدة علي الفوائد التي بلغت 1000 جنيه بنهاية السنة الأولي ففى نهاية السنة الثانية سوف تحصل الشركة على المبلغ اجمالى قدره 121000 جنيه. ويمكن حساب القيمة المستقبلية فى نهاية السنة الثانية كما يلى:

1 (FV2 = PV1 * (1+IR

FV2= 11,000 * (1 + 10%) 1 = 11,000 * 1.1 = 12,100 LE

أو

2 (FV1 = PV0 * (1+IR

FV2= 10,000 * (1 + 10%) 2 = 10,000 * 1.21 = 12,100 LE

وبفرض ان الموقف قد تكرر للسنة الثالثة فان القيمةالمستقبلية فى نهايةالسنةالثالثةتصبح 13310 جنيه وقد تم حسابها باستخدام المعادلة كما يلى:

1 (FV3 = PV2 * (1+IR

FV3= 12,100 * (1 + 10%) 1 = 12,100 * 1.1 = 13,310 LE

أو

3 (FV3 = PV0 * (1+IR

FV3= 10,000 * (1 + 10%) 3 = 10,000 * 1.331 = 13,310 LE

وعلى ذلك فان المعادلات السابقة تقودنا الى المعادلة العامة لحساب القيمة المستقبلية لمبلغ معين (دفعة واحدة) يتم الحصول عليه فى نهاية مدة زمنية محددة (N) وبمعدل فائدة مركب (IR) على النحو التالى:

N (FVN = PV0 * (1+IR

FVN ترمز إلي القيمة المستقبلة فى نهاية المدة (N).

PV0 ترمز إلي قيمة النقود فى بداية المدة (N).

IR ترمز إلي معدل الفائدة.

N ترمز إلي عدد الفترات.

جداول القيمة الزمنية للنقود

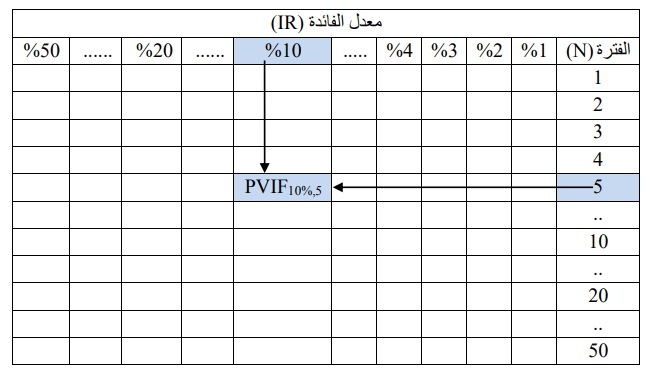

ان ايجاد القيمة المستقبلية او الحالية لدفعة واحدة باستخدام المعادلات التى تم تناولها فى المقالة يستهلك الكثير من الوقت خصوصأ اذا كانت الفترات الزمنية التى يتم حساب القيمة المستقبلية او الحالية فى نهايتها كبيرة كأن تكون 25 سنة او 30 سنه. لذا يفضل الإعتماد على الجداول المالية عند حساب القيمة المستقبلية وذلك عن طريق ايجاد معامل القيمة المستقبلية ( “Future Value Interest Factor “FVIFIR,N) لمبلغ قيمته جنيه واحد يتم استثماره لعدد (N) من الفترات وبمعدل فائدة (IR) من جدول معاملات القيمة المستقبلية الخاص بذلك.

وأيضاً الإعتماد على الجداول المالية عند حساب القيمة الحالية وذلك عن طريق ايجاد معامل القيمة الحالية ( “Present Value Interest Factor “PVIFIR,N) لمبلغ قيمته جنيه واحد يتم استثماره لعدد (N) من الفترات وبمعدل فائدة (IR) من جدول معاملات القيمة الحالية الخاص بذلك.

مثال بالتطبيق على القيمة المستقبلية :

يتم إيجاد التقاطع بين معدل الفائدة (IR) وعدد الفترات (N). وبالتالى يمكن اعادة كتابة المعادلة على النحو التالى.

FVN = PVN * FVIFIR,N

عن طريق هذه المعادلة يمكن ايجاد القيمة المستقبلية فى نهاية الفترة (N) للقيمة الحالية (PV) بإستخدام معدل الفائدة (IR)

كما يمكن حل المثال (1) الذى تناولناه فى بداية هذة المقالة باستخدام جدول القيم المستقبلية (دفعة واحدة) على النحو التالى:

وللتذكير كان نص المثال

بفرض ان شركة أسود البيزنس لديها فائض نقدى يقدر ب 10000 جنيه وليس لدى الشركة اى مجال لاستثمار هذا الفائض غير ايداعه فى حساب استثمارى بالبنك بمعدل فائدة 10 % سنويا.

بنهاية السنة الاولى فان قيمة المبلغ سوف تصبح 11000 جنيه، 10000 جنيه اصل المبلغ بالاضافة إلي فوائد = 10000 × 10 % = 1000 جنيه ويمكن حساب القيمة المستقبلية فى نهاية السنة الاولى بإستخدام الجداول المالية

FV1 = PV0 * FVIF10%,1 = 10,000 * 1.1 = 11,000 LE

FV2 = PV0 * FVIF10%,2 = 10,000 * 1.21 = 12,100 LE

FV3 = PV0 * FVIF10%,3 = 10,000 * 1.331 = 13,310 LE

وللعلم : تسطيع بهذة الطريقة حل معادلات القيمة الحالية ومعادلات الدفعات المتساوية والمقدمة للقيمة الحالية والمستقبلية بإستخدام جداول القيمة الزمنية للنقود.

تحميل ملف جداول القيمة الزمنية للنقود – جوجل درايف

هدية موقع أسود البيزنس

من الممكن ان تقوم بتحميل ملف أكسيل نوفره لك يقوم بعملية حساب كل عمليات القيمة المستقبلية والحالية ، فكل ما عليك هو إدخال القيم وستظهر النتيجة امامك

تحميل ملف اكسيل لحساب كل عمليات القيمة الزمنية للنقود من جوجل درايف

ملحوظة : الملف باللغة الإنجليزية ولم أقم بترجمته لأن الكلام المستخدمة كلها أساسية لأى شخص يتعامل فى الإدارة المالية مثل

Interest ، Future Value ، Present Value

ولكن لو واجهت صعوبة ممكن ان تقوم بالترجمة من اى مترجم مثل ترجمة جوجل ، واى رموز لا تفهما سوف تجدها مشروحة هنا فى هذة المقالات.

من الممكن ان تتسأل ما فائدة هذة المقالة مع هذا الملف ؟

ان هذا الملف سوف يسهل عليك عملية حساب القيمة الحالية والمستقبلية للنقود ولكن نهدف من هذة المقالة ان تتعلم وتفهم عملية حساب القيمة الحالية والمستقبلية وان تقوم بها بنفسك.

ولذلك أدعوك لتكملة قراءة هذة المقالة والمقالات المرتبطة بها التى تم تعليمها باللون الأزرق لمزيد من الفهم لك ولأهمية ان تكون على دراية بالخطوات المتبعة وخصوصاً إذا كنت تعمل فى الإدارة المالية او تريد ان تعمل في الإدارة المالية فى المستقبل.

مثال (2):

تطرح البنوك المصرية ودائع استثمارية لمدد متفاوتة وبمعدل فائدة اسمية (معلن) من فترة لأخري بغرض أنك قمت بإستثمار مبلغ 100,000 في أحد هذه الودائع لمدة سنه علي سعر فائدة إسمي 12%. فما هي القيمة المستقبلية لهذه الوديعة في نهاية السنة إذا كانت الفائدة تحسب بصفة سنوية أو نصف أو ربع سنوية أو شهرية ؟

اولاً: فى حالة حساب القيمة المستقبلية على أساس فائدة سنوية:

FV5 = 100,000 * (1 + 12%) 1 = 112,000 LE

ثانياً: فى حالة حساب القيمة المستقبلية على أساس فائدة نصف سنوية:

FV5 = 100,000 * (1 + 12% / 2) 1*2 = 112,360 LE

ثالثا: في حالة حساب القيمة المستقبلية علي أساس فائدة ربع سنوية:

FV5 = 100,000 * (1 + 12% / 4) 1*4 = 112,550,88 LE

رابعا: في حالة حساب القيمة المستقبلية علي أساس فائدة شهرية:

FV5 = 100,000 * (1 + 12% / 12) 1*12 = 112,682,5 LE

وتعود الزيادة في القيمة المستقبلية بزيادة عدد مرات إحتساب الفائدة (نصف سنوية، ربع سنوية ، شهرية، اسبوعية أو يومية) .خلال فترة الاستثمار إلي إحتساب فوائد علي الفوائد بصورة دورية أكبر. وهذا ما يجعلنا نتعرض لمفهوم سعر الفائدة المعلن وسعر الفائدة الفعلي.

كما يمكن حل المثال (2) باستخدام جدول القيم المستقبلية (دفعة واحدة) على النحو التالى:

أولاً: فى حالة حساب القيمة المستقبلية على أساس فائدة سنوية:

FV5 = PV0 * FVIF12%,1 = 100,000 * 1.12 = 112,000 LE

ثانياً: فى حالة حساب القيمة المستقبلية على أساس فاندة لصف سنوية:

FV5 = PV0 * FVIF6%,2 = 100,000 * 1.1236 = 112,360 LE

ثالثاً: فى حالة حساب القيمة المستقبلية على أساس فاندة ربع سنوية:

FV5 = PV0 * FVIF3%,4 = 100,000 * 1.1255 = 112,550 LE

رابعاً: فى حالة حساب القيمة المستقبلية على أساس فاندة شهرية:

FV5 = PV0 * FVIF1%,12 = 100,000 * 1.1268 = 112,680 LE

سعر الفائدة المعلن (Nominal) وسعر الفائدة الفعلي (Effective):

إن ما تقوم البنوك بالإعلان عنه هو سعر الفائدة الإسمي (Stated Interest Rate) وهو سعر الفائدة السنوي حتي ولوكان يتم دفعه بصفة أخري غير سنوية. ويكون سعر الفائدة الفعلي مساوي لسعر الفائدة المعلن إذا ما تم دفع هذه الفائدة بصفة سنوية. أما إذا تم دفع هذه الفائدة بصفة أقل من الصفة السنوية فإن سعر الفائدة السنوي الفعلي Effective Annual Rate EAR يفوق سعر الفائدة الإسمي ويتم إحتسابه علي النحو التالي:

اولاً سعر الفاندة الفعلي إذا ما تم دفع الفاندة الإسمية على أساس سنوى(N=1):

EAR = (1 + 12% / 1) 1 – 1 = 12%

ثانيا: سعر الفاندة الفعلي إذا ما تم دفع الفاندة الإسمية علي أساس نصف سنوي (N=2):

EAR = (1 + 12% / 2) 2 – 1 = 12.36%

ثالثا: سعر الفاندة الفعلي إذا ما تم دفع الفائدة الإسمية علي أساس ربع سئوى(N=4):

EAR = (1 + 12% /4) 4 – 1 = 12.55%

رابعا: سعر الفاندة الفعلي إذا ما تم دفع الفاندة الإسمية علي أساس شهري(N=12):

EAR = (1 + 12% / 12) 12 – 1 = 12.68%

وبالتالي، يمكن تحويل سعر الفائدة الإسمي المعلن إلي سعر فائدة الفعلي بالمعادلة التالية:

EAR = (1 + Stated Annual Interest Rate /N) N – 1

مثال (3):

يفرض ان الفائض النقدى المتاح لدى احدى الشركات لمدة سنتين يقدر ب 100000 جنيه وان امام المدير المالى البدائل التالية:

البديل الأول: شراء سندات حكومية تستحق السداد خلال عامين من الان يقدر سعر الفائدة عليها 16 % سنويا وتدفع الفائدة بصورة ربع سنوية.

البديل الثانى: شراء وديعة استثمارية مدتها عامين بمعدل فائدة 16.50% سنويا ويتم الحصول على الفائدة بشكل سنوى

تقييم البديل الأول:

FV2 = 100,000 * (1 + 16% / 4) 2*1 = 136,856,9 LE

تقييم البديل الثاني:

FV2 = 100,000 * (1 + 16.5% / 4) 2*5 = 135,772,9 LE

بالرغم من أن البديل الأول يعطي معدل فائدة معلن (16%) اقل من البديل الثاني (16.5%) ، إلا أن البديل الأول أفضل من البديل الثاني لأن معدل الفائدة الفعلي له خلال السنتين يبلغ 36.85% تقريبا، بينما يبلغ معدل الفائدة الفعلي للبديل الثاني عن نفس الفترة 35.72% تقريبا.

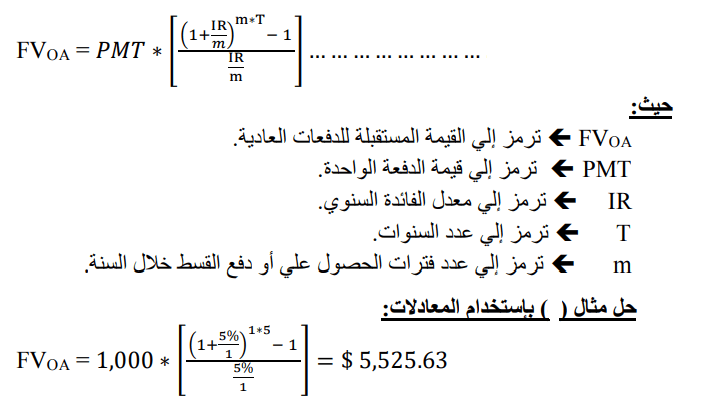

القيمة المستقبلية لدفعات متساوية (Future Value of Annuity) بإستخدام المعادلات:

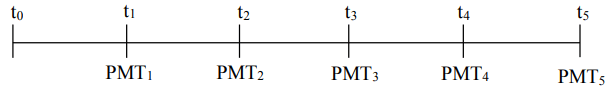

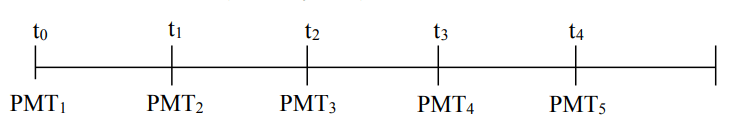

الدفعات المتساوية (المنتظمة) هي عبارة عن تدفقات نقدية متساوية القيمة (PMT) (Payments) تدفع أو تحصل علي فترات زمنية متساوية (سنويا ، نصف سنويا ، ربع سنوية أو شهرية) ولمدة زمنية محدودة (N) .ويجب التفرقة بين نوعين من الدفعات النقدية علي حسب توقيت حدوثها.

أ .في حالة الدفعات المتساوية العادية (Ordinary Annuity)

وهي التدفقات النقدية التي تحدث عادة في نهاية كل فترة كما هو موضح بالشكل التالى

الدفعات المتساوية العادية (Ordinary Annuity)

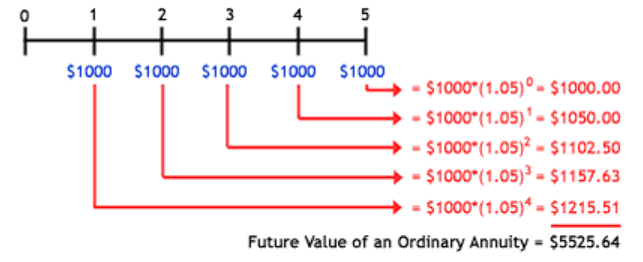

مثال (4): تبلغ مصروفات الدراسة السنوية بأحد المدارس الدولية 1000 دولار في السنة. إذا كان لدي أحد الأسر إبن في الصف السابع وأمامه 5 سنوات حتي يستكمل تعليمه ما قبل الجامعي وكان أمام والد هذا الطالب إما أن يستكمل تعليمه المجاني بمدارس الحكومة أو يلحقه بهذه المدرسة الدولية. إذا ما قام الأبن بإستكمال تعليمه بالمدارس الحكومية فإن الأب سوف يقوم بإستثمار المصروفات السنوية في ودائع دولارية بمعدل عائد سنوي 5% ما هي قيمة هذه الودائع الدولارية بنهاية السنة الخامسة علما بأن الأب سوف يقوم بعمل الوديعة السنوية في نهاية كل فترة.

• الحل بإستخدام الخط الزمني:

مما لا شك فيه أن استخدام هذه الطريقة شديدة التعقيد حيث تم التعامل مع كل دفعة علي اساس انها دفعة مستقلة بذاتها مع عدم الأخذ في الإعتبار تساوي هذه الدفعات وبالتالي إمكانية تطبيق المعادلة عليها لحساب القيمة المستقبلية لخمس دفعات عادية ، قيمة كل منها 1000 دولار ، ويتم إستثمارها بمعدل عائد 5 % يدفع سنوياً ، وهو ما سوق نقوم بتوضيحه في الأسطر التالية

• حساب القيمة المستقبلية للدفعات العادية بإستخدام المعادلات:

حل مثال (4) بإستخدام الجداول:

FVOA = PMT * FVIFAIR,N = 1,000 * 5.5256 = $5,525.6

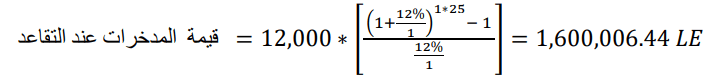

مثال (5): بصفتك متخصص في إعداد الخطط التأمينية التي تعطي معاش تأميني للأفراد بمجرد بلوغهم سن التقاعد وجائك شاب في الخامسة والثلاثون من عمره ومن المتوقع أن يتقاعد عند بلوغه سن الستين ويستطيع أن يدخر 1000 جنيه شهريا من دخله ويمكن إستثمار هذه المال بمعدل عائد سنوي يبلغ 12 % ، ماهي قيمة مدخرات هذا الشاب عند التقاعد إذا كان يقوم بإيداع هذه المال بصفة سنوية ؟؟

حل مثال (5) بإستخدام المعادلات:

حل مثال (5) بإستخدام الجداول:

قيمة المدخرات عند التقاعد = PMT* FVIFA12%,25

= 12,000*133.3339 =1,600,006.8 جنيه

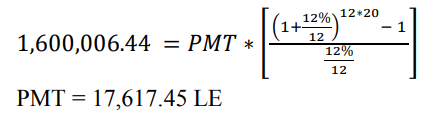

مثال (6): باستخدام بيانات المثال رقم (5) ، ما هي قيمة المعاش الشهري الذي يحصل علية هذا الشاب بعد بلوغه سن التقاعد ولمدة 20 سنه إذا كان سعر الفائدة المتوقع في ذلك الحين يبلغ 21%؟

سوف يحصل هذا الشاب علي معان شهري يبل 17.617.45 جنيه بعد بلوغه سن الستين وذلك لمدة 20 سنه.

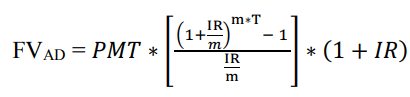

ب. حالة الدفعات المتساوية المقدمة Annuity Due

الدفعات المتساوية المقدمة (Annuity Due) هي التدفقات النقدية التي تحد عادة في بداية كل فترة كما هو موضح بالشكل التالى

|

| الدفعات المتساوية المقدمة (Annuity Due) |

إن طريقة حساب القيمة المستقبلية في حالة الدفعات المتساوية المقدمة هي نفسها طريقة حساب القيمة المستقبلية في حالة الدفعات المتساوية العادية ، إلا أن الناتج يتم حسب القيمة المستقبلية له لمدة فترة واحدة وعند نفس معدل العائد. ويعود ذلك إلي أن كل دفعة من الدفعات المتساوية في حالة الدفعات المقدمة يتم إستثمارها لفترة زمنية إضافية عنها في حالة الدفعات العادية.

• حساب القيمة المستقبلية للدفعات المقدمة بإستخدام المعادلات:

حل مثال (5) بإستخدام الجداول في حالة الدفعات المقدمة:

قيمة المدخرات عند التقاعد = ( PMT * FVIFA12%,25 * (1+12%

قيمة المدخرات عند التقاعد = 12000 * 133.3339 * 1.12

= 1,792,007.6 جنيه

فى النهاية اخر نقطة انت من ستضيفها فى التعليقات، شارك غيرك ولا تقرأ وترحل.